Weekly Thoughts par Mirabaud Securities

Rien n’y fait, ni les craintes liées au Brexit, ni des statistiques économiques maussades en Europe, aux Etats-Unis et en Chine, ni le statu quo concernant les relations commerciales entre Washington et Pékin : le momentum haussier est bien présent et a permis au S&P 500 de franchir sa résistance des 2'800 points après 4 tentatives infructueuses en se payant même le luxe de toucher ses plus hauts niveaux de l’année. Les FANGs notamment ont été en vue. Attention cependant car historiquement la semaine de l’échéance des options de mars (les 4 sorcières) est historiquement suivie d’une semaine de baisse…. En Europe, la tendance a été la même avec une progression de près de 1 pourcent pour l’EuroStoxx 50. On notera aussi la hausse du FTSE malgré la progression de la livre Sterling après les nombreux votes de la semaine. En Asie cependant c’est la morosité qui a régné avec un Nikkei atone et des indices chinois à la baisse. Enfin, en Amérique du Sud on signalera la très légère progression du marché brésilien et du marché argentin.

Dans l'environnement du G10 (par rapport au dollar), le yen japonais a été le seul perdant face au dollar. Nous avons assisté à un certain rebond de la couronne norvégienne, de la livre sterling (bénéficiant tout au long de la semaine des votes concernant le Brexit) et de la couronne suédoise. Dans les marchés émergents (par rapport au dollar), le peso philippin, la livre turque et le rand sud-africain ont le plus souffert cette semaine. En revanche, le real brésilien, le rouble russe et la roupie indienne ont rebondi face au dollar. Enfin, les investisseurs ont acheté l'euro par rapport au dollar américain (grâce à de meilleures statistiques économiques dans la zone euro).

Tous les pays européens sont différents, mais la tendance pour les taux d’intérêt des crédits immobiliers est la même : À la baisse. Si on prend l’exemple de la France et des derniers chiffres publiés par le site de comparaison Meilleurtaux.com on apprend que les taux d’intérêt consentis par les banques aux emprunteurs dans l’immobilier ont à nouveau diminué de 0,05% à 0,15%, fin février début mars. Les raisons de cette baisse sont multiples. Pour les taux variables c’est le statu quo sur les taux d’intérêt directeurs qui en est l’explication principale. Pour les taux fixes, c’est un ensemble de taux de rendement des obligations étatiques, de conjoncture ou encore de concurrence. C’est un phénomène qui est en définitive positif pour les entreprises immobilières européennes et moins bon pour les banques dont les marges continuent à baisser. Le secteur immobilier bénéficie aussi historiquement du lancement des LTROs (en tout cas dans un premier temps). Le secteur ayant été à la peine en 2018, il pourrait être l’un des grands vainqueurs de ce début d’année.

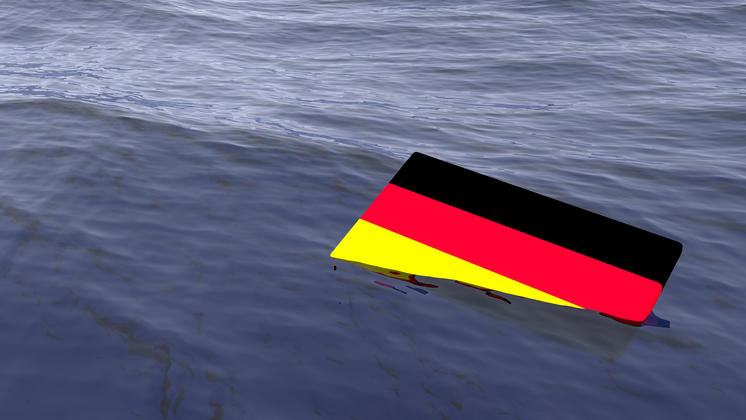

L’Allemagne est à nouveau sous les feux de la rampe cette semaine. En effet, dernière statistique économique en date, on a appris lundi que la production industrielle allemande avait de nouveau reculé en janvier, de -0,8% sur un mois après avoir augmenté de 0,8% en décembre alors que le consensus tablait sur un rebond de +0.4%. L'indicateur s'ajoute au recul publié vendredi dernier des commandes industrielles en janvier, de 2,6% sur un mois et à une croissance allemande nulle pour le 4ème trimestre 2018 après une baisse de -0.2% pour le 3ème trimestre (évitant ainsi de justesse une récession technique). Tous les voyants sont donc dans le rouge et la situation pourrait sur certains points être comparable à la période de 2001 – 2004 lorsque le pays était rentré en récession. Le gouvernement n’a plus qu’un seul espoir pour relever la tête cette année : Une progression de la demande intérieure. Difficile à croire car ceci dépendra aussi de facteurs extérieurs tels que la baisse de la croissance chinoise et les tensions commerciale avec les Etats-Unis.

Pour la deuxième fois en quelques mois, un Boeing 737 MAX 8 s’est écrasé quelques minutes après son décollage, soulevant de nouvelles questions sur les débuts de cet appareil essentiel pour le constructeur américain. Les 157 passagers et membres de l’équipage qui avaient pris place à bord du vol d’Ethiopian Airlines sont morts dimanche, a confirmé la compagnie. Cette tragédie survient après celle de Lion Air fin octobre. L’appareil moyen-courrier de la compagnie à bas coûts indonésienne s’était, lui, abîmé en mer de Java tuant 189 personnes. Fin janvier, 350 exemplaires du nouveau biréacteur et mono-couloir avaient été remis à leurs acquéreurs, sur 5011 commandes enregistrées par Boeing, soit un carnet de commandes équivalent à plus de sept ans de production au rythme actuel. Ce nouvel accident est un coup dur pour Boeing dont la famille des moyen-courriers MAX est la version remotorisée du 737, best-seller de tous les temps avec plus de 10’000 exemplaires produits. Sur la semaine la valeur a perdu près de 15% impactant fortement le Dow Jones dont il est le premier composant (en terme de pondération).

Plusieurs sujets ont été exploités cette semaine et notamment:

Brexit, marche à suivre / L’Allemagne sur la brèche / Taux hypothécaires : course à la baisse / Avertissement sur le secteur de la chimie / Elargissons notre horizon d’investissement

SWOT est l'acronyme de Strengths, Weaknesses, Opportunities and Threats, soit l'équivalent traduit en français de l'analyse FFOM (Forces, Faiblesses, Opportunités et Menaces). Si l'analyse SWOT permet d’habitude de développer la stratégie marketing d'une entreprise et d'évaluer la réussite d'un projet, en étudiant conjointement différentes données, comme les atouts et les défauts de la société, mais également la concurrence ou les marchés potentiels, j’ai décidé de l’adapter aux marchés financiers il y a plusieurs années de cela. L'analyse SWOT permet donc un développement général des marchés en croisant deux types de données : internes et externes. Les informations internes prises en compte seront les points forts et les faiblesses du marché. Quant aux données externes, elles concerneront les menaces et les opportunités à proximité. Enfin, élément des plus intéressant, c’est un tableau qui est amené à évoluer en fonction de l’actualité ce qui lui permet de refléter de manière hebdomadaire la tendance de fond des marchés financiers.

N'hésitez pas à vous adresser à votre interlocuteur privilégié chez Mirabaud ou à nous contacter ici si ce sujet vous intéresse. Avec nos spécialistes dédiés, nous nous ferons un plaisir d'évaluer vos besoins personnels et de discuter des éventuelles solutions d'investissement qui seraient adaptées à votre situation.

Continuer vers